El NASDAQ-100, uno de los principales índices bursátiles de los Estados Unidos, incluye algunas de las empresas de tecnología y crecimiento más importantes del mundo, como Apple, Microsoft, Nvidia, Tesla y Meta (empresa matriz de Facebook e Instagram).

Tras un desempeño excepcional en 2024 en el que el índice subió más del 27%, el NASDAQ-100 comenzó el 2025 con buen pie. Pero la narrativa ha evolucionado rápidamente. El NASDAQ-100 actualmente ha bajado un 7.38% en lo que va del año hasta el 28 de abril de 2025.

Entonces, ¿qué ha cambiado – y deberían preocuparse los inversores?

Pausa rápida: ¿Qué es el NASDAQ-100?

El NASDAQ-100 es un índice del mercado de valores, que consiste en las 100 empresas no financieras más grandes que cotizan en la Bolsa de Valores NASDAQ. Estos son algunos de los nombres más conocidos de tecnología y crecimiento – como Apple, Microsoft, Nvidia, Amazon, Meta y Tesla – pero también incluyen empresas como Costco y PepsiCo.

· Predominantemente tecnológico pero no exclusivamente tecnológico

· Excluye bancos y financieras

· Más enfocado que el NASDAQ Composite, que incluye más de 3,000 empresas

Debido a su composición, el NASDAQ-100 tiende a reaccionar fuertemente a los cambios en las tasas de interés, ciclos de innovación y tendencias tecnológicas.

¿Cuándo cambió el impulso?

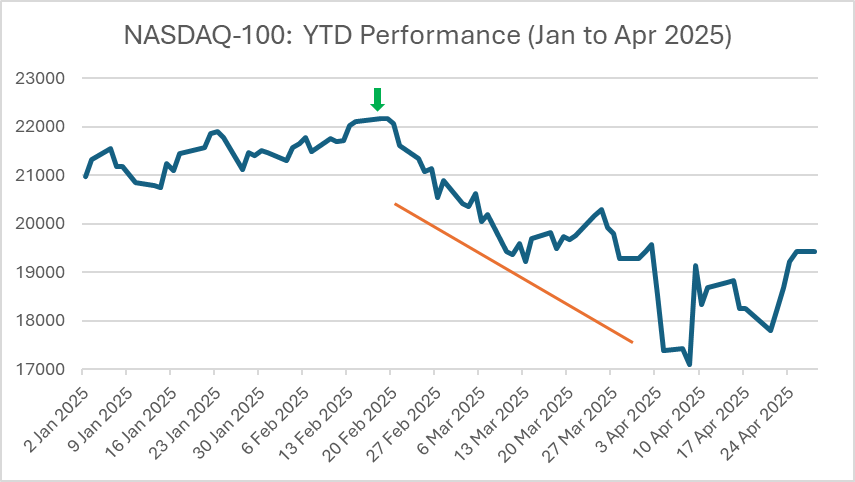

El NASDAQ-100 alcanzó su pico de 2025 el 19 de febrero de 2025, cerrando en 22,175.60 puntos.

En ese momento, el índice había ganado un 5.72% desde principios de año – impulsado por la anticipación de que la Fed reduciría las tasas de interés, buenos resultados tecnológicos y el entusiasmo en torno a la IA.

Sin embargo, después del 19 de febrero, el impulso se desvaneció.

Las preocupaciones sobre la valoración, la toma de beneficios y las crecientes incertidumbres macroeconómicas contribuyeron al dramático descenso del mercado en marzo y abril.

El NASDAQ-100 cayó un 5.62% solo en marzo, llevando la disminución del año hasta la fecha al 8.09% al final del primer trimestre de 2025.

NASDAQ-100: Rendimiento del año hasta la fecha (Enero a Abril 2025)

Fuente: Nasdaq.com. Todos los índices son de rendimiento total en dólares estadounidenses. El rendimiento pasado no es un indicador fiable del rendimiento futuro. Datos al 29 de abril de 2025.

¿Por qué la caída?

Varios factores contribuyeron al retroceso reciente:

- Preocupaciones de valoración: Después de una ganancia de casi el 50% en dos años (a abril de 2025), muchas acciones tecnológicas estaban cotizando a la perfección. Incluso una ligera desaceleración en los ingresos o perspectivas cautelosas de los ejecutivos puede desencadenar caídas significativas de precios.

- Liderazgo estrecho: Unos pocos nombres de mega capitalización habían estado haciendo la mayor parte del trabajo pesado. Cuando tropiezan – incluso ligeramente – el índice lo siente.

- Incertidumbre macroeconómica: Las crecientes preocupaciones sobre las tensiones comerciales entre EE.UU. y China, la reaceleración de la inflación y los datos económicos mixtos han añadido presión.

- Toma de beneficios: Después de las ganancias del año pasado (27.01%), algunos inversores están asegurando beneficios – especialmente jugadores institucionales y fondos de cobertura que buscan reducir el riesgo.

Lo que dicen los gráficos

El NASDAQ-100 violó puntos de soporte importantes cuando el mercado experimentó su venta masiva en marzo.

El Índice de Fuerza Relativa (RSI) mostró que el mercado alcanzó niveles de "sobreventa" a principios de abril, lo que a menudo señala un repunte a corto plazo a menos que los factores fundamentales lo respalden.

El mercado experimentó una pequeña recuperación a finales de abril, pero los inversores continúan mostrando cautela.

Próximos resultados de las grandes tecnológicas: Una prueba crucial por delante

La volatilidad del mercado aumentará porque varias empresas tecnológicas importantes publicarán sus informes de resultados, comenzando con Amazon y Apple el 1 de mayo de 2025, y Microsoft y Meta Platforms el 30 de abril de 2025.

Estas empresas representan colectivamente una parte importante tanto del NASDAQ-100 como del mercado completo. Los analistas han establecido altas expectativas porque pronostican que las empresas de TI alcanzarán una tasa de crecimiento de beneficios del 15% para 2025. Varios analistas advierten que las condiciones económicas hacen que estas proyecciones sean potencialmente demasiado optimistas.

Estas empresas enfrentan riesgos de rendimiento por las disputas comerciales en curso y las presiones inflacionarias, así como por los cambios en los patrones de comportamiento del consumidor. La cadena de suministro de Apple se enfrenta a posibles interrupciones por los impuestos de importación chinos, mientras que Amazon enfrenta una creciente competencia en su segmento de servicios en la nube. Los aranceles más altos han obligado a numerosos minoristas externos a abandonar la venta del Amazon Prime Day.

Los inversores prestarán mucha atención a estos informes de resultados para entender cómo estas empresas gestionan el entorno económico y su capacidad para cumplir o superar las expectativas.

Conclusión

La trayectoria del NASDAQ-100 este año sirve como recordatorio de que los mercados no son lineales.

Un período de enfriamiento era inevitable tras un espectacular 2024, particularmente dadas las valoraciones infladas y las incertidumbres macroeconómicas crecientes.

Aunque todavía hay muchos incentivos a largo plazo para el avance tecnológico y de la inteligencia artificial, los inversores harían bien en mantenerse ágiles.

El secreto para manejar situaciones como estas con sabiduría y calma es saber cuándo el entusiasmo se vuelve excesivo.

En tiempos de volatilidad, explorar mercados alternativos como el forex puede ofrecer oportunidades de trading más flexibles. Más información en EC Markets.